東興證券智能信用管理平臺

隨著上市公司數(shù)晝的增多和注冊制改革的全面鋪開,融資融券標(biāo)的證券和可充抵保證金證券范圍迅速擴(kuò)大,證券公司的融資融券業(yè)務(wù)規(guī)模和客戶數(shù)量呈現(xiàn)快速增長的趨勢,這使得證券公司風(fēng)險管理的壓力和難度大幅增加。券商對兩融標(biāo)的券風(fēng)險識別及客戶持倉證券的風(fēng)險把控能力對兩融業(yè)務(wù)順利開展愈發(fā)重要。

目前證券行業(yè)信用業(yè)務(wù)擔(dān)保證券及標(biāo)的證券管理、同一客戶管理、壓力測試、輿情管理、客戶交易目的識別等仍然以人工為主,難以實現(xiàn)標(biāo)準(zhǔn)化、個性化、精細(xì)化等管理,難以滿足業(yè)務(wù)發(fā)展需要,且存在一定的操作風(fēng)險,效率也難以保障。為協(xié)助證券企業(yè)高效掌控信用業(yè)務(wù)風(fēng)險全貌,東興證券結(jié)合知識圖譜及機(jī)器學(xué)習(xí)等技術(shù),全新研發(fā)智能信用管理平臺(以下簡稱“平臺”)。

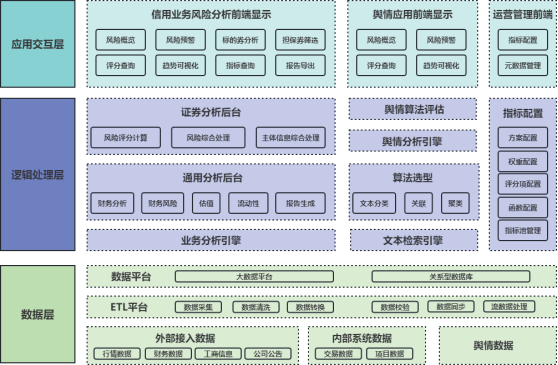

圖:智能信用管理平臺

平臺從下到上,分別為數(shù)據(jù)層、邏輯處理層和應(yīng)用交互層。

數(shù)據(jù)層,負(fù)責(zé)數(shù)據(jù)的獲取清洗和存儲。將各類型的外部數(shù)據(jù)源數(shù)據(jù)適配到智能信用業(yè)務(wù)分析系統(tǒng)標(biāo)準(zhǔn)數(shù)據(jù)格式。

邏輯處理層,按照業(yè)務(wù)邏輯和指標(biāo)配置方案,基于數(shù)據(jù)層提供的數(shù)據(jù),利用Al分析引擎對證券風(fēng)險進(jìn)行評估、執(zhí)行輿情分析評估。

應(yīng)用交互層,使用者可以通過前端顯示和平臺進(jìn)行交互,用戶可以通過前端界面與平臺進(jìn)行交互,也可以利用靈活的配置方案和權(quán)重參數(shù),定制自己需要的分析方案,以更好地滿足業(yè)務(wù)需求。

平臺構(gòu)建證券分析、證券參數(shù)管理自動化、客戶風(fēng)險畫像、壓力測試、智能輿情五大應(yīng)用場景。

其一,證券分析。通過平臺建立證券評分模型,從證券的流動性風(fēng)險、估值風(fēng)險、財務(wù)風(fēng)險和輿情風(fēng)險等方面按照權(quán)重進(jìn)行評分。在證券評分基礎(chǔ)上映射出證券的折算率,可對證券的折算率實現(xiàn)精準(zhǔn)的動態(tài)定期管理。在系統(tǒng)的輔助下,證券分析采用的指標(biāo)可靈活挑選,并可根據(jù)當(dāng)前行情趨勢進(jìn)行調(diào)整,靈活性及效率都大幅增高。

其二,證券參數(shù)管理自動化。建立靈活的擔(dān)保證券范圍及折算率、標(biāo)的證券范圍及保證金比例自動化調(diào)整模型,從交易層面、基本面、輿情等方面綜合分析、評估,自動生成調(diào)整建議、調(diào)整公告、導(dǎo)入模板,人工復(fù)核后即可進(jìn)行導(dǎo)入及發(fā)布。通過這種方式,操作效率大幅提高并極大減少人為錯誤。

其三,客戶風(fēng)險畫像。基于大數(shù)據(jù)和人工智能技術(shù),建立科學(xué)、有效的模型。通過模型測算客戶的風(fēng)險情況,根據(jù)客戶資產(chǎn)情況、負(fù)債情況、交易特點、收益率等進(jìn)行綜合分析,對客戶風(fēng)險進(jìn)行預(yù)警。平臺還可以根據(jù)自定義指標(biāo)對客戶投資目標(biāo)進(jìn)行識別及分類管理。

其四,壓力測試。平臺可根據(jù)公司兩融客戶整體持倉情況,實現(xiàn)對單一標(biāo)的、單一客戶、同一客戶、全體客戶等口徑壓力測試。平臺可對公司客戶維持擔(dān)保比例的區(qū)間分布情況進(jìn)行統(tǒng)計分析,為業(yè)務(wù)人員提供應(yīng)對極端情況所需的決策依據(jù)。

其五,智能輿情。采用業(yè)內(nèi)領(lǐng)先的Al算法,基于深度學(xué)習(xí)及自然語言處理等多項先進(jìn)技術(shù),對信用業(yè)務(wù)擔(dān)保券及質(zhì)押標(biāo)的券的輿情新聞進(jìn)行抽取分析。此外,亦能夠挖掘?qū)嶓w之間的關(guān)聯(lián)關(guān)系,對風(fēng)險較大證券進(jìn)行監(jiān)控,并及時做出調(diào)整處理。

智能信用業(yè)務(wù)管理平臺基于行業(yè)領(lǐng)先的Al工程化能力、Al算法與分析模型,讓業(yè)務(wù)風(fēng)險更有效可控,運營更高效精準(zhǔn)。平臺使用數(shù)字化技術(shù)和自動化調(diào)整模型,提高操作效率、減少人為錯誤,從而降低企業(yè)的生產(chǎn)經(jīng)營成本,同時通過對客戶風(fēng)險畫像功能,根據(jù)客戶資產(chǎn)、負(fù)債、交易、收益等綜合分析,提供客戶風(fēng)險程度的評估,提高信用擔(dān)保產(chǎn)品的質(zhì)量,

幫助證券公司更好地了解客戶風(fēng)險和監(jiān)測風(fēng)險,減少風(fēng)險損失,提高經(jīng)濟(jì)效益,增加企業(yè)收益。

本文章選自中國上市公司協(xié)會發(fā)布的《中國上市公司數(shù)字化轉(zhuǎn)型典型案例》